《2020年國有資本創新發展研究報告》發布,

股權投資市場國資參與度統計數據全解析

境內資本市場改革不斷推進,雙創和供給側結構性改革逐漸深化,國有資本作為國民經濟的支柱,積極響應國務院、國資委等號召,在實踐層面直接投資或參與設立子基金,于我國股權投資市場贏得了廣闊發展空間。此背景下清科研究中心重磅發布《2020年國有資本創新發展研究報告》,通過數據統計和案例分析一探國有資本在股權投資市場參與度有幾何。

一、 國有資本作為“GP”

國有資本創新發展的主要模式之一即通過設立基金管理平臺參股目標企業,進行產業的整合和業務的延伸從而實現自身結構優化、產業升級、重構價值鏈等目標。設立基金管理平臺模式充分利用了基金“投、融、管、退”的特點,避免國有企業傳統直接投資模式下無限制拓寬主營業務而產生的系統性風險,創新了國有企業投融資機制。此外,該模式也利于搭建國有資本和社會資本互動的橋梁,引導資本向重點行業、關鍵領域和優勢企業集中,實現對戰略性新興產業提供的針對性扶持。

1. 國資背景基金管理人發展現狀分析

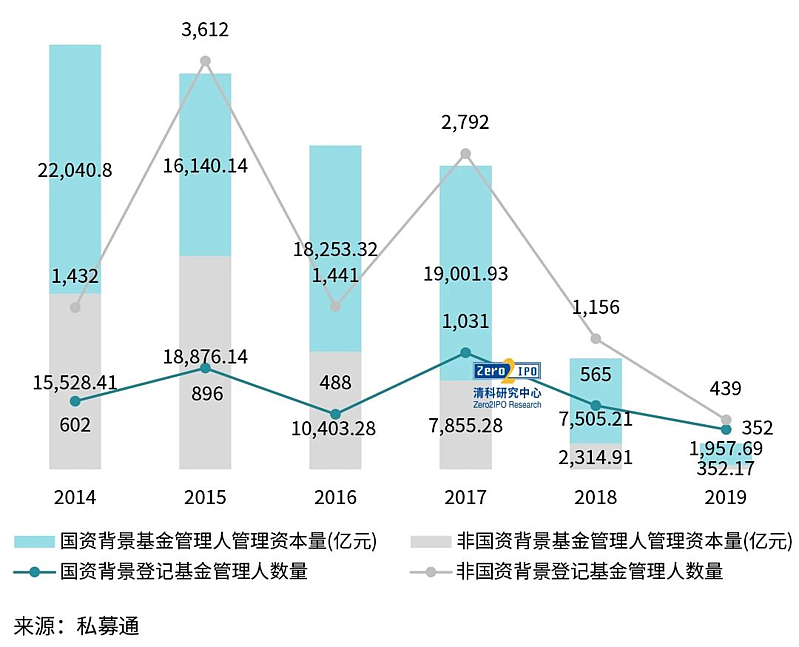

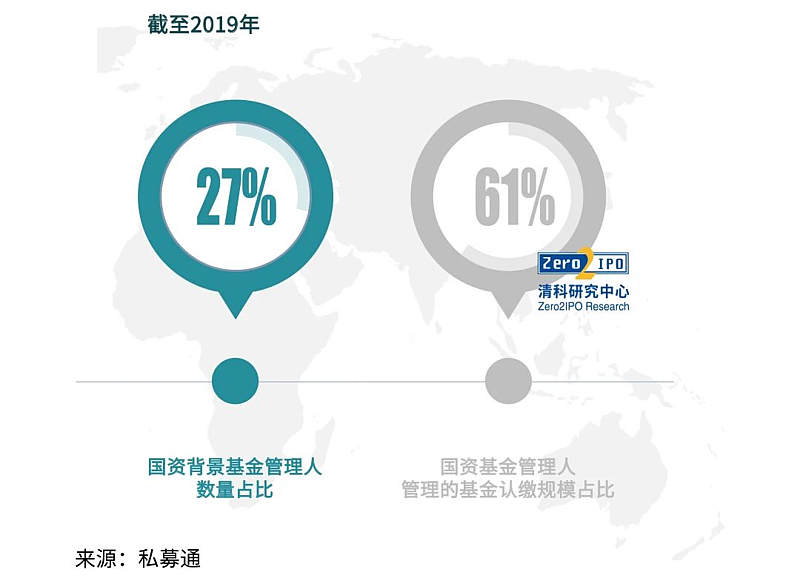

2014年《私募投資基金監督管理暫行辦法》(證監會令第105號)頒布以來,納入統計范圍內的AMAC登記的私募股權投資、創業投資基金管理人整體呈現下降趨勢,而2017年中基協登記備案收緊,疊加“資管新規”影響,募資市場陷入困境,國資背景基金管理人管理的基金認繳規模占比逐步提升。尤其是2016-2017年間引導基金集中設立,規模少則數十億、多則上百億,大幅拉升國資背景基金管理人管理規模。根據清科研究中心統計,截至2019年在中基協登記的私募股權、創業投資基金管理人共14,806家(僅統計數據),其中約26.6%的管理人有國資背景,而其管理的基金認繳規模占整體規模則達到60.5%,國資背景基金管理人整體管理規模占據股權市場較大比重。

圖1 2014-2019年AMAC登記私募股權&創投基金管理人設立數量及管理資本量分布(按是否國資)

圖2 AMAC登記基金管理人國資屬性分析(截至2019年)

從國資屬性來看,根據清科研究中心統計截至2019年在中基協登記的3,934家國資背景基金管理人中(僅統計數據),國資控股與國資參股基金管理人的數量約為三比七,所管理的基金認繳規模約為五五分。國資參股的基金管理人占據數量優勢,然而其數量優勢并未轉化為規模優勢。

從地域分布來看,國資背景基金管理人集中分布于北上廣地區。其中,北京及廣東分別有622家及617家于中基協登記的國資背景基金管理人,是領先全國的第一梯隊。而上海以433家登記的國資背景基金管理人領銜江浙滬組成的第二梯隊。

2.國資背景基金管理人特點分析

國資背景基金管理人受益于國資屬性,在募資、投資及投后管理等階段可借助國有資本調動資金、獲取項目資源乃至政策優惠。例如號召國有資本募集資金,參與國企改制具有天然優勢,串聯產業資源支持項目發展等。國資背景基金管理人可以聯合多方力量,利用資源優勢激發國有資本創新活力,在保值增值的基礎上提升國資的控制力、帶動力、影響力。

資源優勢之外,國資屬性下基金管理人往往還面臨著國有資本保值增值的要求,一方面其投資策略因此趨于審慎,對于風險控制具有較高的要求,投資時更加偏好風險較低且單筆投資較高的Pre-IPO或戰略配售類項目。另一方面,國資背景基金管理人在投資運作過程中面臨著國資監管、審批等客觀限制,間接促使其形成嚴格且完善的風險控制制度。

國資背景基金管理人雖然可一定程度上獲益于國有資本帶來的諸多資源優勢,但是也因為其國有屬性的限制而存在市場化程度欠缺的問題。具體來說,國資背景基金管理人治理結構整體呈現較明顯的政治化色彩,繁復的團隊設置和較長的投決流程對投資運作效率產生不利影響;管理團隊專業經驗相對欠缺,非主觀的人員調動問題也會降低國資背景基金管理人戰略部署的主動性、延續性以及市場化改革的驅動力。此外,國資背景基金管理人飽受詬病的薪酬和職級體系并未體現崗位之間的價值差異,易造成人才流失。

圖3國資背景基金管理人特點

二、國有資本參與設立股權投資基金

國有資本通過參與設立股權投資基金,一方面能夠盤活國有資產存量,實現國有資本的合理流動及保值增值;另一方面發揮國有資本的帶動作用,帶動社會資本共同促進實體經濟發展。從出資聯合設立或參股的基金類型來看,國有資本主要通過出資母基金、直投基金參與到股權投資基金的設立中。其中,政府引導基金無疑占據重要地位,國有資本通過設立政府引導母基金、政府引導產業基金或PPP基金引導社會資本扶持特定地區、產業,獲得投資收益的同時,實現政策目標。

1.國資背景LP發展現狀分析

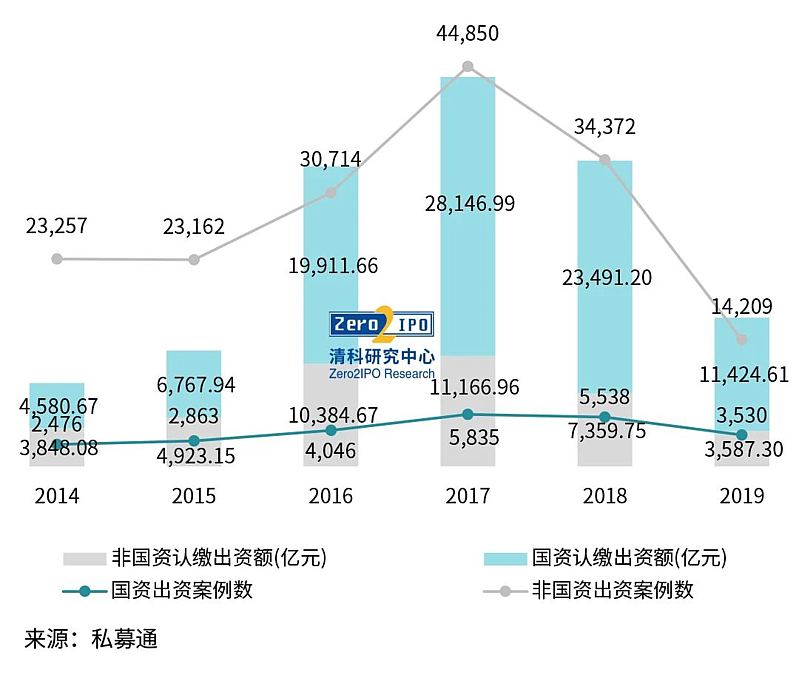

根據清科研究中心數據顯示,國資背景LP出資數量及出資規模呈現出先升后降的趨勢,2017-2018年為近年來的高點。2017年以來國有資本利用股權運作方式實現產業重組和優化布局,但近年來“資管新規”禁止多層嵌套,引導基金設立步伐趨緩等影響下,國有金融機構及其下屬公司、政府引導基金等國資背景LP出資活躍性相對降低。雖出資數量及規模有所降低,但是國資背景LP占比逐漸上升,達到76%。不但國有背景LP在股權投資市場中滲透率逐漸上升,國資背景LP中國有控股LP出資占比亦有上升。

圖4 AMAC備案基金LP國資屬性分析(截至2019年)

圖5 2014-2019年AMAC備案基金LP出資案例數量及出資額分布(按是否國資)

LP類型來看,超過2萬起國資背景LP出資案例中,險資、市場化母基金、上市公司出資案例數相對較少,其他類型LP出資案例數量相對均衡。按認繳出資額劃分,近十萬億的國資背景LP認繳出資額中金融機構仍為主要構成部分,認繳出資總金額占比高達34.4%。此外,政府機構/政府出資平臺,以及私募基金管理人兩類LP的出資比例均達到10%以上,是金融機構之外重要的國資出資方。

2.國資背景LP投資特點分析

首先,國資背景LP較非國資LP而言出資基金的持股比例偏高:雖然國資背景LP出資案例數僅占市場整體LP的12.5%,但是出資比例在50%及以上案例數量則占市場整體LP的37.1%。這意味著相對非國資LP,國資LP在出資基金時更偏好于控股基金。

其次,國資背景LP出資基金規模相對較大:出資金額在10億以上的案例數量占市場整體比重的約77%,100億以上的案例數量占市場整體比重的約90%。國資背景LP除了低于1億的出資規模外,在其他出資規模區間國資LP的認繳出資額占比均遠遠超過非國資LP。

最后,國資背景LP在參股基金時對基金管理人的國資屬性并無明顯偏好:通過穿透其基金管理人股東進行國資屬性分析發現,國資背景LP參股的基金中有約54.2%由非國資背景基金管理人進行管理。

三、國有資本參與股權投資市場模式分析

股權投資基金具有獨立運作、靈活投資的優勢和特點,因此國有資本通過參與設立基金或管理平臺的方式進行混合所有制改革、供給側結構性改革等,以便進行資本運作、產業鏈投資、孵化創新。清科研究中心在對國有資本參與股權投資市場機制進行深入研究的基礎上,根據不同的股東背景,將其發展模式梳理成以下三類:

產業背景國有資本:通過基金運作打造資本運營平臺,利用股權運作、基金投資等手段調整自身產業結構,布局戰略性新興行業,為其自身轉型升級與發展提供新動能。促進自身轉型升級之外,部分產業背景國有資本所設立基金管理平臺已積累了充足的資產管理經驗,通過開展股權投資、戰略投資等業務為所屬集團以及其他外部投資人創造價值,比較典型的代表有北汽產投、上汽投資等。

金融機構背景國有資本:設立基金管理平臺進行股權投資,一方面獲得投資回報,但更深層次的原因是為了在風險隔離的原則下拓寬業務范圍,盤活其所掌握的資源,完善金融職能,并支持其所屬金融機構的業務發展和使命。典型代表有國開金融、中金資本等。

國有資本股權投資平臺:國有資本進行市場化運作的專業平臺,承擔著提供綜合金融服務、服務國家戰略需要、促進國有資本合理流動等職能。其作為資本運作平臺通常具有多個業務板塊或者多類金融牌照,在政策指引下可以通過合適的工具投資于特定領域,盤活國有資產存量,引導和帶動社會資本共同發展,實現國有資本合理流動和保值增值。國有資本股權投資平臺按照不同的業務類型,有著相對不同的設立動機,大致可分為綜合金融服務平臺、綜合股權投資平臺、專業創業投資或私募股權投資機構三類。

四、結語

雖然國有資本已逐漸改變傳統投融資機制,積極推進金融創新相關工作,然而此過程中仍然存在著國資監管較嚴阻礙運作效率提升、投資行業和地域受限、交叉出資增高投資風險與績效考核難度等問題,并從實操層面給國有資本設立的基金管理平臺或子基金帶來更多限制,間接影響到投資收益和退出效率。隨著頂層設計逐漸完善以及國有資本參與股權投資市場深度的加強,國資背景基金管理人或國資LP的運營管理機制的市場化程度及規范化程度也將逐步提升,有助于國有資本更好地踐行社會責任、政治責任及經濟責任。

(微信公眾號:清科研究)

陜公網安備 61019602000082號

陜公網安備 61019602000082號