寫在前面

總體而言,文件大部分遵循了2017年巴塞爾的新要求,同時結合國內的五級分類體系,可謂是中西結合之大成。

但是正是因為其中120-150%的撥備覆蓋率是中國特色的監(jiān)管要求,在不良分類向國際要求看齊的同時,如果撥備覆蓋率沒有進行相應放松,實質上會等于變相大幅度提高銀行的撥備要求,在全球化的競爭格局中,中國的銀行業(yè)面臨更高的監(jiān)管壓力,不良的處置也會變得更加迫切。

1、新的文件最主要背景是什么?

舊的風險分類原則不再適應實際銀行業(yè)務發(fā)展,主要兩方面要求:

§僅僅局限于貸款,對非信貸類資產分類要求不足;分類要求很多細節(jié)過于模糊,造成各家銀行分類標準不夠統(tǒng)一,操作空間較大;

§2017年4月,巴塞爾委員會發(fā)布《審慎處理資產指引——關于不良暴露和監(jiān)管容忍的定義》,明確了不良資產和重組資產的認定標準和分類要求,以增強全球銀行業(yè)資產風險分類標準的一致性和結果的可比性。

2、國際上2017年4月,巴塞爾委員會發(fā)布《審慎處理資產指引——關于不良暴露和監(jiān)管容忍的定義》和中國頒布的《商業(yè)銀行金融資產風險分類暫行辦法》有什么異同點?

首先五級分類是中國特色,從巴塞爾2017年4月份發(fā)布的文件看,主要目的是為了統(tǒng)一定義,包括不良暴露定義,以及監(jiān)管容忍度的尺度,財務困難的定義。比如90天逾期(material non-performing)一律劃入不良,強調債務人風險,弱化抵押擔保的作用,銀行對非零售交易對手有一筆不良,那么該交易對手在銀行所有風險暴露均認定為不良。

總體看,巴塞爾的標準比此次中國銀保監(jiān)會發(fā)布的標準更加嚴格,交叉認定也不局限于90天逾期導致的不良。

此外,需要注意五級分類的體系是中國自身的監(jiān)管特色,雖然國際上銀行業(yè)內部評級體系一般也是15-18級,但監(jiān)管層面尤其和監(jiān)管指標掛鉤的只分為正常(performing)和不良(non-performing)。

基于不良分類結果,國內主要有一個不良率和撥備覆蓋率兩項指標,尤其是撥備覆蓋率120-150%指標,如果本次的新規(guī)一旦嚴格執(zhí)行將會成為未來銀行重要的約束短板。

對財務困難的定義,主要用來確定重組貸款,當前國內對財務困難的定義局限于“逾期”,巴塞爾確定了財務困難的7大標準。

3、會計上的信用減值(credit impaired)對五級分類的影響

此次五級分類最大變化之一就是將不良認定和會計上信用減值(credit impaired)緊密結合。這也是巴塞爾的統(tǒng)一標準要求。

巴Ⅲ對不良的定義:

(1)所有在巴塞爾框架下“違約”的風險暴露;或

(2)根據適用的會計準則,發(fā)生信用減值,或:

(3)所有其他未違約或受損的風險,但包括如下情況:

?((a)逾期超過90天的暴露風險;或

?(b)如果有證據證明在應收不處置抵押品情況下,根據原合同條款,難以足額實現全額還款,即便風險沒有發(fā)生,也沒有逾期,都要納入不良暴露。

所以此次中國的新規(guī)強調資產減值在風險分類中的作用,根據最新的企業(yè)會計準則(IFRS9),采用了預期信用損失減值模型,金融資產信用風險水平劃分為“金融資產初始確認”、“信用風險顯著增加”、“發(fā)生客觀減值證據”三階段;

階段一:在金融資產初始確認當期即按未來12個月可能發(fā)生預期信用損失計提減值;注意即便是正常類的也很可能為潛在信用損失計提減值。

階段二:信用風險顯著增加時,即使尚未發(fā)生逾期或風險降級,也要對金融資產整個存續(xù)期內可能發(fā)生的預期信用損失計提減值;

階段三:發(fā)生客觀減值證據,不僅要計提整個存續(xù)期內的預期信用損失,還按金融資產賬面凈額計算利息收入,檔期確認利息收入減值。

初步將五級分類和減值建立對應關系。因為二者的基本邏輯一致,就是預期信用損失通過減值準備來應對,非預期損失用商業(yè)銀行資本金來對應。

(1)如果資產發(fā)生信用減值至少需要降為次級類;這點特別需要強調的是只要因為信用狀況惡化導致的信用減值才會將為次級,如果只是一般對正常類貸款的預期信用損失計提不需要降級。但是該要求仍然可能會導致很多關注類貸款下調。

(2)金融資產已減值40%以上,至少降為可疑類;

(3)金融資產已減值80%以上,降為損失類;

4、投資人和市場為何如此高度關注分類指標?和不良分類相關有哪些指標?

五級分類以及不良指標如此關注,主要是信用風險是銀行最核心的風險指標,圍繞著不良指標,高度相關的指標有:監(jiān)管評級,不良率,撥備覆蓋率,貸款撥備率等;撥備的計提進而影響資本充足率。

如果新規(guī)得以實施,相信達標壓力大的銀行一定選擇加大不良處置,維護上述指標的正常水平,否則牽一發(fā)動全身,嚴重影響業(yè)務開展。

其中相關度最高的是撥備覆蓋率 = 貸款損失撥備/不良貸款

在新規(guī)生效之前,不良仍然局限于貸款,撥備覆蓋率也只統(tǒng)計貸款的撥備和不良比例,至于同業(yè)投資和債券投資等非貸款部分不做考慮。還有這里分子的撥備只統(tǒng)計專項貸款損失,不統(tǒng)計一般準備。

2018年2月原銀監(jiān)會下發(fā)《關于調整商業(yè)銀行貸款損失準備監(jiān)管要求的通知》(銀監(jiān)發(fā)[2018]7 號),按照同質同類、一行一策原則,撥備覆蓋率監(jiān)管要求由 150%調整為 120%~150%,具體考慮因素包括貸款分類準確性、處置不良貸款主動性、資本充足率。申請人根據最新監(jiān)管精神,積極調整經營策略,加強貸款風險管理,確保撥備覆蓋率等各項風險指標持續(xù)達標。

5、適用于哪些金融機構?

最主要適用于商業(yè)銀行(包括外資銀行、農商行、城商行、股份制銀行、民營銀行、大型國有銀行),但是不包括信用社、省聯(lián)社、外資銀行分行、政策性銀行以及其他非銀行金融機構。

從最后第四十六條看,政策性銀行、農村合作銀行、村鎮(zhèn)銀行、農村信用社和外國銀行分行,信托公司,財務公司,消費金融公司,金融租賃公司,汽車金融公司等需要參照適用。

這意味著信托、銀行理財子公司,需要參照適用;但整個五級分類最大的前提是金融機構承擔信用風險,所以信托公司、理財子公司也只有固有資金的自營業(yè)務需要參照適用,其發(fā)行的資管產品不適用這些內容。

商業(yè)銀行理財事業(yè)部發(fā)行的理財產品,只要投資人不是銀行業(yè)金融機構可以不適用,因為純粹表外業(yè)務,不承擔信用風險的不需要適用。

小貸公司、融資租賃、保理公司不適用,因為不屬于銀行業(yè)金融機構,不受銀保監(jiān)會及其派出機構直接監(jiān)管。

6、五級分類適用于哪些金融資產?

和2007年的《貸款風險分類指引》(銀監(jiān)發(fā)〔2007〕54號)比,最大的特點是將五級分類擴展到所有風險資產類型,不僅僅局限于貸款資產。

雖然此前文件也有類似要求,比如:

G11_II填報說明如下:

1、對于各項貸款以外的具有信用風險資產的質量分類標準,在銀監(jiān)會未制定統(tǒng)一標準之前,填報機構可參考《貸款風險分類指引》(銀監(jiān)發(fā)〔2007〕54號文件),根據資產的凈值、債務人的償還能力、債務人的信用評級情況和擔保情況劃分為正常、關注、次級、可疑、損失五類,其中后三類合稱為不良資產。

其他信用風險資產準備金的計提按新企業(yè)會計準則的規(guī)定或比照本機構貸款損失準備金的計提方法進行。

2016年9月份發(fā)布的《關于進一步加強信用風險管理的通知》(銀監(jiān)發(fā)[2016]42號文)也明確要求開展非信貸資產分類,銀行業(yè)金融機構要參照貸款分類的有關規(guī)定,明確表內外各類非信貸資產的分類標準和操作流程,真實、準確和動態(tài)地反映非信貸資產風險狀況。

但實際結果看,多數中小銀行(非上市)應該對非信貸資產的分類并沒有開始真正的五級分類。上市銀行,包括諸多在相關上市的城商行和農商行都已經開始實施新企業(yè)會計準則,開始根據新準則計提信用減值準備,但對非信貸資產的五級分類并未全部實行。

如前面所述,所有表外業(yè)務,只要金融機構不承擔信用風險,都不需要做五級分類。

銀行自營資金投資SPV肯定需要做五級分類,但是如果只是純粹向個人和企業(yè)資金,打破剛兌的背景下,管理人不承擔底層資產風險,肯定不需要嚴格按照文件要求做五級分類。

7、零售貸款風險評估的考慮因素有哪些,又有何變化?

巴Ⅲ的要求: include consideration of debt service coverage ratio, loan-to-value ratio, credit scores and any other relevant indicators。

新規(guī)要求:評估債務人履約能力和償付意愿基礎上,可根據單筆資產的交易特征、擔保情況、損失程度等因素進行逐筆分類。

對比2007年的54號文,新增考核要素交易特征,刪除還款記錄的因素。當然實際還款記錄或多或少也會體現在償付意愿和能力因素中。

明確零售資產類別包括個人貸款,信用卡和風險權重為75%的小微企業(yè)債權(風險暴露不超過500萬)。

此外新規(guī)要求的逐筆分類也屬于新的要求,對零售資產矩陣分類未必逐筆。

8、當前五級分類主要規(guī)則是什么?和新五級分類體系最核心差異是哪些?

新的五級分類標準如下:

正常類:債務人能夠履行合同,沒有客觀證據表明本金、利息或收益不能按時足額償付,資產未出現信用減值跡象。

關注類:雖然存在一些可能對履行合同產生不利影響的因素,但債務人目前有能力償付本金、利息或收益,且資產未發(fā)生信用減值。

次級類:債務人依靠其正常收入無法足額償付本金、利息或收益,資產已經發(fā)生信用減值。

可疑類:債務人已經無法足額償付本金、利息或收益,資產已顯著信用減值。

損失類:在采取所有可能的措施后,只能收回極少部分金融資產,或損失全部金融資產。

最主要變化:

I. 正式將五級分類從傳統(tǒng)貸款擴展到所有類型金融資產。不局限于貸款本身;

II. 這里的五級分類上就不再是圍繞“貸款本息”能否收回,而是圍繞債務人 是否有履約能力展開;這和本次文件重第一還款源,輕抵質押擔保措施的思路一致。這也是和巴塞爾的整體要求一致。

強調資產信用減值在風險分類中的作用,只要發(fā)生了因為信用狀況惡化的減值,就需要降為不良。

9、新的五級分類在哪些方面更嚴格?

和2007年54號文比,更嚴格的地方主要體現在:

§ 不良的交叉認定,前面介紹過的逾期90天不良占比超過5%就需要全部認定不良。

§ 逾期90天一律納入次級,雖然此前銀保監(jiān)會也窗口指導要求逾期90天納入不良,但執(zhí)行過程中仍然并不是很到位。不考慮擔保等因素。2007年的《貸款風險分類指引》(銀監(jiān)發(fā)[2007]54號),對于以上逾期90天以上但只要擔保充足,仍然不能足夠理由懷疑貸款本息不能償還,所以可以化為正常或關注。此次非常明確,只要逾期90天一律不良。預期270天一律納入可疑,360天納入損失類。

§ 逃廢債一律納入可疑,納入失信人懲戒名單至少納入次級

§ 金融資產發(fā)行信用減值超過40%降為可疑,只要因為債務人信用惡化導致信用減值就需要納入次級。

§ 重組貸款的定義大幅度趨于嚴格,主要體現在財務困難的定義,以及貸款減讓條款的嚴格。

§ 五級分類范圍明確從貸款擴展到所有風險資產,而且對資產管理產品和ABS(部分信貸ABS豁免的除外)投資需要穿透做逐筆分類。零售類也要求逐筆分類。

當然以上只是征求意見稿,未來出臺正式稿中可能會有少量條款放松。但因為更嚴格的內容大部分都是巴塞爾的標準,空間不大。

10、什么是新規(guī)下的不良認定的“連坐”制度?

所謂連坐制度主要體現在不良的交叉認定上。新規(guī)規(guī)定如下:

§ 同一非零售債務人在所有銀行的債務中,逾期90天以上的債務已經超過5%;

§ 商業(yè)銀行對非零售債務人在本行的債權5%以上被分為不良的,對該債務人在本行的所有債權均應歸為不良。

其實這個所謂交叉認定標準已經比巴塞爾寬松一些,因為巴塞爾的要求是只要同一個債務人有多筆債務,其中一筆出現實質性不良,其他都需要認定為不良。這里所謂實質(material)沒有量化,但5%的比例認定比較合理。國內考慮到銀行同業(yè)之間數據的可得性,用預期90來交叉認定更加具備可操作性。

11、在銀監(jiān)報表體系中,逾期90天如何定義?

在G01_II填報說明中對逾期貸款的定義如下:

按月分期還款的個人消費貸款,逾期90天以內的,按照已逾期部分的本金的余額填報,逾期91天及以上的,按照整筆貸款本金的余額填報。

借新還舊和因借新還舊而展期等形式的貸款的逾期天數從原借款合同的到期日起算。正常的貸款展期的逾期天數從展期后的到期日起算。

如果一筆貸款本金和利息都逾期,按逾期時間長的期限進行判斷。

12、90天逾期即納入不良的規(guī)則,在哪些領域可能需要做部分除外處理?

小微和涉農的容忍度,后續(xù)也可能會調整,否則新規(guī)之下,農村金融機構的沖擊最大,當前小微和三農的不良容忍度分別為:

§ 涉農貸款不良率容忍度=涉農不良貸款余額/涉農貸款余額≤當地銀行業(yè)金融機構各項貸款不良率以上3個百分點與5%的孰高值

該指標是對涉農貸款不良貸款率指標的控制,如果自身不良貸款過高,比如8%,當地銀行業(yè)不良7%,而涉農貸款不良率10%,雖然但超過5%,但卻不高于10%(當地銀行業(yè)金融機構各項貸款不良以上3個百分點),仍然達標。但新規(guī)之下,農村金融機構的涉農和小微壓力更高,年初設定的不良容忍度可能需要再次上調。

§ 央行涉農再貸款不良率各地不一樣,也在動態(tài)調整,部分的確5%,比如濟南分行最近要求不良率不超過10%;如果新規(guī)之下,不良大規(guī)模暴露,對再貸款也有少量影響。

§ 銀保監(jiān)會年初在《中國銀保監(jiān)會辦公廳關于2019年進一步提升小微企業(yè)金融服務質效的通知(銀保監(jiān)辦發(fā)〔2019〕48號)》將普惠型小微企業(yè)貸款不良率控制在不高于各項貸款不良率3個百分點以內。

13、銀行投資交易所ABS優(yōu)先級,也需要穿透對底層資產逐筆做風險分類么?

新規(guī)的第16條規(guī)定:

商業(yè)銀行對投資的資產管理產品或ABS應穿透至底層資產進行風險分類。對于無法穿透至基礎資產的ABS,應按照基礎資產中風險分類最差分類;

對于以零售資產、不良資產為基礎資產的信貸ABS,以及分層的信貸ABS,可以對產品進行風險分類,也就是不需要穿透到底層逐筆分類。

顯然新規(guī)只認可了信貸類ABS豁免穿透分類,但是對交易所的企業(yè)ABS,比如房企的應收賬款反向保理ABS并沒有豁免,這導致銀行實際投資的企業(yè)ABS優(yōu)先級,即便底層資產足夠分散,在做風險分類的時候仍然無法考慮劣后級的風險緩釋作用。

筆者建議將交易所ABS也考慮在內,對符合一定分散度要求的產品允許對產品進行分類。

14、什么重組資產?對不良評級有什么影響?

首先是將此前的重組貸款定義擴展到重組資產,新規(guī)對重組資產的定義是以下三個步驟:

§ 第一步:確認是出現財務困難的情況下;

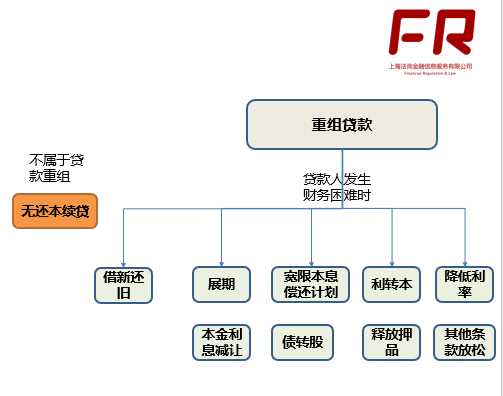

§ 第二步:是對合同條款做出減讓,或者借新還舊、新增融資。總結如下圖:

§ 第三步:一旦認定為重組資產,需要連續(xù)兩個還款期且不得低于1年才能不再認定為重組資產。

但需要注意的是,新規(guī)重組資產和原先重組貸款的減讓條款相比,新規(guī)增加了①新增債轉股、②利轉本兩種情形。

原來定義中還包括還款源變化或債務人變化,但在新規(guī)中沒有反應,如:

· 貸款全部或部分的償還來源轉變?yōu)閺慕杩钊四抢锶〉玫牟粍赢a、借款人對第三者應收款或者其他資產及權益;

· 重組也包括新的債務人更換舊的借款人,或增加新的債務人。

更主要的變化體現在第一步,也就是定義財務困難上,新規(guī)大幅度擴展了“財務困難”,此前財務困難很簡單就是指:無法按時還款,逾期超過信貸管理政策規(guī)定的時間。

新規(guī)財務困難除逾期外,新增:

§ 雖然本金、利息或收益尚未逾期,但債務人償債能力下降,預計現金流不足以履行合同,債務有可能逾期;

§ 債務人的債務已經被分為不良;(債務人履約能力問題)

§ 債務人無法在其他銀行以市場公允價格融資;

§ 債務人公開發(fā)行的證券存在退市風險,或處于退市過程中,或已經退市。

15、是否可以通過借新還舊拖延不良確認時間?

掩蓋不良的主要手段體現在以下內容:

(1)違規(guī)通過重組貸款、虛假盤活、過橋貸款、以貸收貸、簽訂抽屜協(xié)議或回購協(xié)議等掩蓋資產質量;

(2)通過各類資管計劃違規(guī)轉讓等方式實現不良資產非潔凈出表或虛假出表;

(3)利用空殼公司或設立其他平臺與關聯(lián)賬戶融資承接不良貸款;

(4)將正常和關注類貸款與不良資產一起打包處置,或附帶回購協(xié)議打包處置不良資產等。

第(1)屬于典型統(tǒng)計口徑變更或重組方式掩蓋不良,后續(xù)(2)、(3)、(4)都是通過虛假出表轉讓處置不良。

根據新規(guī),債務人正常情況下借新還舊需要劃分為關注類,債務人出現財務困難情況下借新還舊屬于重組貸款,重組貸款至少分為關注類,比此前2007年54號文要求寬松,所以存在通過借新還就或其他貸款減讓條款來掩蓋不良的可能性。

如果部分銀行短期內關注類貸款大幅度增長,則較為可疑。但是需要注意,如果銀監(jiān)會在在G11_I填報的時候,逾期貸款定義不改變(借新還舊或因借新還舊而展期等形式的貸款的逾期天數從原借款合同的到期日起算),那么借新還舊非常容易導致逾期超過90天,從而最終劃入次級類,確認為不良。

16、借新還舊、貸款重組、無還本續(xù)貸有何異同?

貸款展期、借新還舊屬于狹義貸款重組;無還本續(xù)貸則并不屬于狹義貸款重組。無還本續(xù)貸根據新的規(guī)則,需要提前做授信,確保企業(yè)沒有信用風險,只是為了降低企業(yè)因為還款可能出現的搭橋額外增加的成本,方便企業(yè)續(xù)貸的做法。

借新還舊和展期根據最新的分類規(guī)則,都是以出現財務困難作為前提,實質上是做了減讓。所以從金融資產分類角度,借新還舊和展期作為重組貸款,受到比較多的約束:

§ 至少關注類

§ 觀察期1年或者2個連續(xù)還款期

§ 觀察期內二次充足降為可疑

17、哪些銀行受影響更大?

農商行肯定首當其沖,以山東地區(qū)為例,以下8家銀行2018年初逾期90天以上貸款納入不良的比例只有80%不到。其中有4家資本充足率嚴重不達標,而且這4家銀行的撥備覆蓋率也嚴重不達標,低于50%。

德州農商行;寧津農商行;潤昌農商行;梁山農商行;昌樂農商行;安丘農商行;臨清農商行;兗州農商行;齊河農商行;武城農商行。

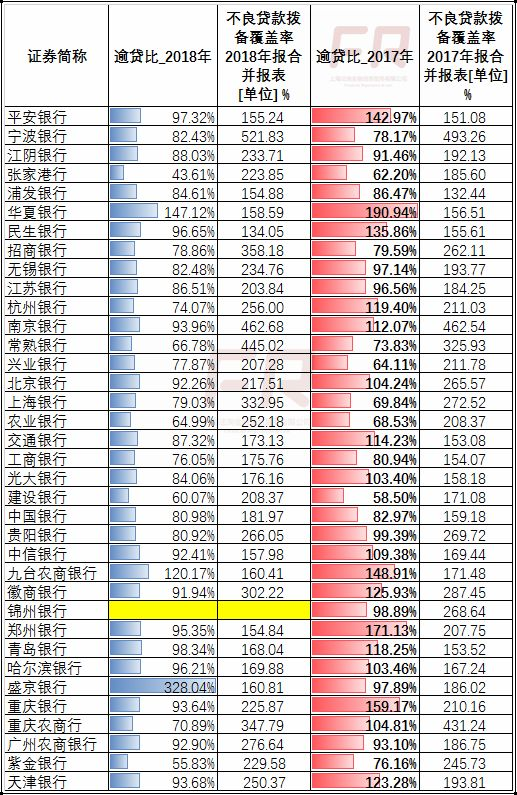

18、對上市銀行整體直接影響有多大?

從上市公司的預貸比和撥備覆蓋率看,2017年末,大部分銀行的逾貸比都超過100%,但是到了2018年因為監(jiān)管的窗口指導,除極少數銀行外(盛京銀行、華夏銀行、九臺農商),逾貸比都已經達標。考慮到撥備覆蓋率變化不大,不良新增并沒有大幅度放緩,唯一解釋就是2018年加大了不良的處置力度。

但是下表的數據只是基于當前的2007年54號的不良分類(只有90天納入不良大部分銀行實際上已經執(zhí)行),其他規(guī)則如果嚴格執(zhí)行,對撥備覆蓋率接近150%的銀行仍然產生較大壓力。

”逾貸比“:逾期90天以上貸款與不良貸款比例=逾期90天以上貸款/不良貸款×100%

19、何為同一筆債券不能拆分分類?

根據目前報表填報規(guī)則,按月償還的個人貸款,預期不超過90天,對預期金額統(tǒng)計只按照預期部分,不是針對整個貸款金額。

此次新規(guī)還有給了底層為零售資產或者信貸資產的ABS允許對產品進行分類,不是穿透對底層每一筆債權做分類。

除上述兩類情形外,都不得拆分分類,這個要求其實在2007年的54號文已經有這樣的要求。同一個合同項下的債權需要同進同出,如果正常都是正常。主要是考慮到同一筆貸款的用途一般差異不大,防止銀行通過拆分合同部分規(guī)避不良統(tǒng)計。

20、目前銀行撥備的最主要短板在哪里?

最主要短板在原銀監(jiān)會要求的150%撥備覆蓋率內容,雖然財政部也有要求比如:

《金融企業(yè)準備金計提管理辦法》( 財金〔2012〕20號)

第九條 金融企業(yè)不采用內部模型法的,應當根據標準法計算潛在風險估計值,按潛在風險估計值與資產減值準備的差額,對風險資產計提一般準備。

潛在風險估計值=正常類風險資產×1.5%+關注類風險資產×3%+次級類風險資產×30%+可疑類風險資產×60%+損失類風險資產×100%

實際上銀保監(jiān)會的要求更加嚴格,現實中銀行不太會出現潛在風險估計值高于資產減值準備,所以不可能需要計提一般準備1.5%的情形。

(文章來源:微信公眾號:金融監(jiān)管研究院)

陜公網安備 61019602000082號

陜公網安備 61019602000082號